E-Rechnung Pflicht Deutschland: Was Unternehmen jetzt wissen müssen

[e-rechnung-gesetz,-e-rechnung-verpflichtend_Main featured image for the article]Geschätzte Lesezeit: ca. 8 Minuten

Kernaussagen

- Ab 1. Januar 2025 müssen Unternehmen elektronische Rechnungen empfangen können.

- Zulässige Formate: XRechnung und ZUGFeRD 2.x (EN 16931).

- PDF per E‑Mail reicht nicht: Strukturierte, maschinenlesbare Daten sind erforderlich.

- Übergangsfristen: gestaffelter Versand bis 2027/2028 je nach Umsatzgröße.

- Auch Kleinunternehmer betroffen: Empfangspflicht gilt für alle Unternehmen.

Inhaltsverzeichnis

- Was bedeutet die E-Rechnung Pflicht Deutschland konkret?

- Empfangspflicht ab sofort: Jedes Unternehmen muss handeln

- Übergangsregelungen beim Versand: Der Stufenplan bis 2028

- Technische Anforderungen: XRechnung und ZUGFeRD im Detail

- Praktische Umsetzung für Händler und Einzelhändler

- Rechtliche Fallstricke und häufige Fehler vermeiden

- Vorteile der E-Rechnung für Ihr Unternehmen

- So bereiten Sie sich optimal vor

- FAQ

Was bedeutet die E-Rechnung Pflicht Deutschland konkret?

Seit dem 1. Januar 2025 gilt die E-Rechnung Pflicht Deutschland im B2B-Bereich. Grundlage ist das Wachstumschancengesetz, das die europaweite Digitalisierungsstrategie umsetzt. Wichtig: eine PDF per E‑Mail ist keine E‑Rechnung im rechtlichen Sinne. Nur strukturierte elektronische Formate, die der EN 16931 entsprechen, sind zulässig.

In Deutschland sind insbesondere XRechnung und ZUGFeRD ab Version 2.x anerkannt. Diese Formate ermöglichen die automatische Verarbeitung von Rechnungsdaten ohne manuelle Eingabe — ein entscheidender Vorteil für die Effizienz der Buchhaltung.

„Viele Unternehmer unterschätzen die Anforderungen — eine einfache PDF reicht nicht.“

Empfangspflicht ab sofort: Jedes Unternehmen muss handeln

Ab Januar 2025 gilt die Empfangspflicht ohne Übergangsfrist: Jedes in Deutschland ansässige Unternehmen muss elektronische Rechnungen empfangen und verarbeiten können. Die technischen Anforderungen variieren je nach Größe und vorhandener IT-Infrastruktur.

Für den Vorsteuerabzug ist die Einhaltung der gesetzlichen Anforderungen entscheidend. Eine rein digitale PDF berechtigt nicht automatisch zum Vorsteuerabzug, wenn die gesetzlichen Voraussetzungen eine strukturierte E-Rechnung verlangen.

Praxis-Tipp: Prüfen Sie jetzt Ihre Systeme und schulen Sie Mitarbeiter, damit der Rechnungseingang reibungslos verarbeitet wird.

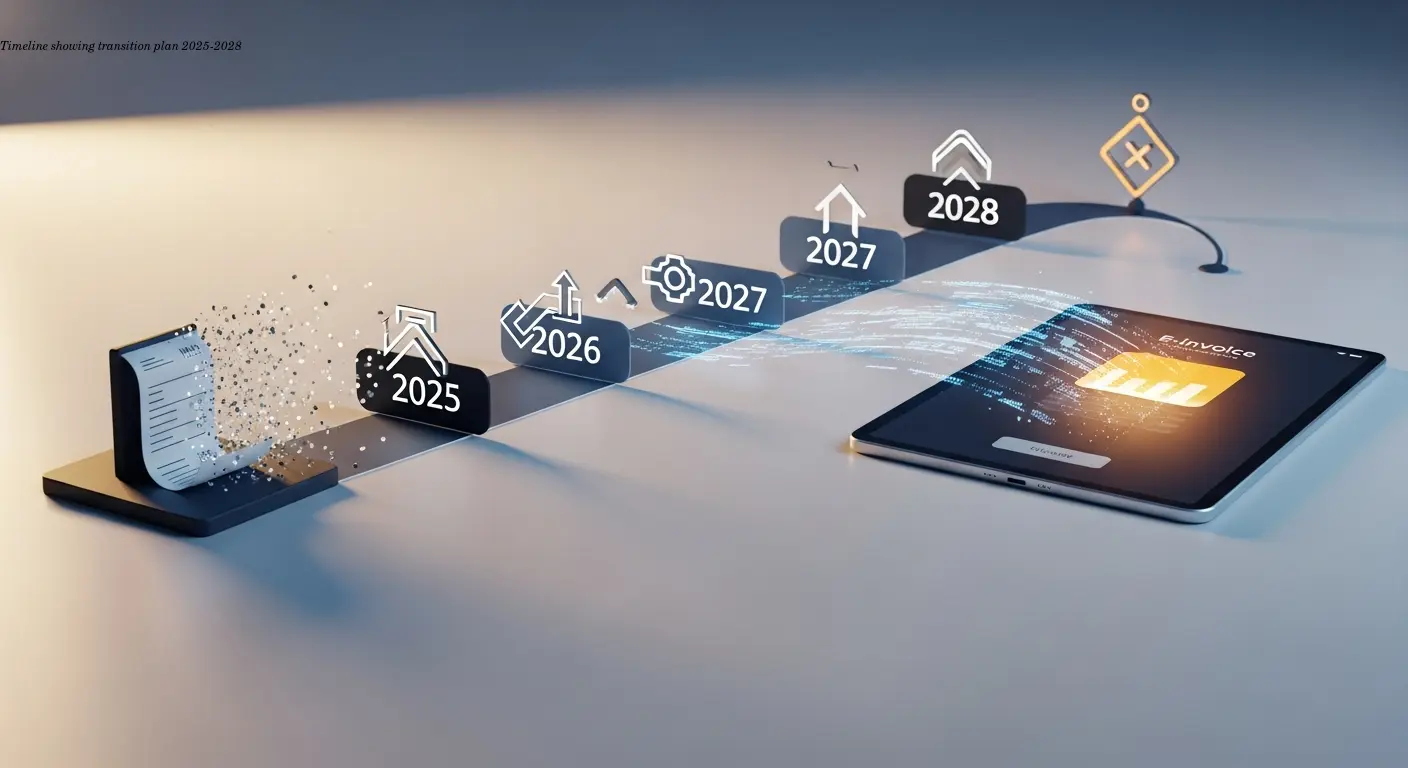

Übergangsregelungen beim Versand: Der Stufenplan bis 2028

Während die Empfangspflicht sofort greift, ist der Versand gestaffelt eingeführt. Dadurch erhalten Unternehmen Zeit, ihre Prozesse anzupassen.

- 2025–2026: Andere Formate (z. B. PDF oder Papier) bleiben mit ausdrücklicher Zustimmung des Empfängers möglich.

- Ab 2027: Unternehmen mit einem Vorjahresumsatz > 800.000 € müssen E‑Rechnungen im B2B-Versand nutzen.

- Ab 2028: Ab 1. Januar 2028 gilt die Verpflichtung für alle Unternehmen im B2B-Bereich ohne Ausnahmen.

Auch wenn Übergangsfristen Schutz bieten — planen Sie die Umstellung frühzeitig.

Technische Anforderungen: XRechnung und ZUGFeRD im Detail

XRechnung: Ein reines XML-Format, maschinenlesbar, ohne visuelle Darstellung. Es ist im öffentlichen Sektor (B2G) bereits Standard und von vielen Buchhaltungsprogrammen unterstützt.

ZUGFeRD: Ein hybrides Format (PDF + eingebettetes XML). Ab Version 2.0.1 ist ZUGFeRD konform mit EN 16931 und damit zulässig. Vorteil: Lesbarkeit für Menschen kombiniert mit maschinenlesbaren Daten.

Beide Formate erfüllen die europäische Norm. Die Wahl richtet sich nach internen Prozessen und den Erwartungen Ihrer Geschäftspartner.

Praktische Umsetzung für Händler und Einzelhändler

Handelnde Unternehmen müssen sowohl die technische Infrastruktur als auch die internen Abläufe anpassen. Erste Schritte sind:

- Auswahl einer geeigneten Software (Online-Tools bis ERP-Integration).

- Testläufe mit Geschäftspartnern durchführen.

- Mitarbeiter schulen: Empfang, Prüfung und Archivierung von E‑Rechnungen.

Tools wie e-rechn.de können die Erstellung EU-konformer E‑Rechnungen erleichtern und sind besonders für kleinere Betriebe eine praktische Option.

Rechtliche Fallstricke und häufige Fehler vermeiden

Wichtige rechtliche Vorgaben finden sich im novellierten Umsatzsteuergesetz (§ 14 UStG n. F.) und in § 27 UStG n. F. Häufige Fehler:

- Annahme, eine PDF per E‑Mail sei ausreichend — das ist falsch.

- Unzureichende Archivierung nach GoBD: E‑Rechnungen müssen unveränderbar und lesbar aufbewahrt werden.

- Fehlende Einholung schriftlicher Zustimmungen während der Übergangsphase beim Versand.

Hinweis: Auch Kleinunternehmer sind betroffen — die Empfangspflicht gilt unabhängig von der Steuerbefreiung.

Vorteile der E-Rechnung für Ihr Unternehmen

Trotz anfänglichem Aufwand bietet die E‑Rechnung nachhaltige Vorteile:

- Zeitersparnis: Automatische Übernahme von Rechnungsdaten reduziert manuelle Eingaben.

- Kostensenkung: Weniger Porto, Papier und Archivierungskosten.

- Schnellere Zahlungsabwicklung: Keine Postlaufzeiten — verbesserte Liquidität.

- Transparenz: Bessere Nachvollziehbarkeit durch Protokolle von Erstellung und Empfang.

So bereiten Sie sich optimal vor

Konkrete Schritte zur Vorbereitung:

- Bestandsaufnahme: Volumen, Software, Empfangswege analysieren.

- Software-Auswahl: Sicherstellen, dass XRechnung und ZUGFeRD unterstützt werden.

- Frühes Testen: Probe-E‑Rechnungen mit Partnern versenden.

- Kommunikation: Geschäftspartner rechtzeitig informieren und Zustimmungen klären.

- Mitarbeiterschulung: Prozesse für Eingang, Prüfung und Archivierung einführen.

Frühzeitiges Handeln reduziert Umstellungsstress. Testen und schulen Sie jetzt — statt am Stichtag hektisch umzusteigen.

Häufig gestellte Fragen (FAQ)

Ab wann gilt die E-Rechnung Pflicht in Deutschland?

Die Empfangspflicht für E-Rechnungen gilt ab dem 1. Januar 2025 für alle Unternehmen im B2B-Bereich. Beim Versand gibt es Übergangsfristen: Ab 2027 für Unternehmen über 800.000 Euro Jahresumsatz, ab 2028 für alle Unternehmen ohne Ausnahme.

Ist eine PDF-Rechnung per E-Mail eine E-Rechnung?

Nein, eine einfache PDF-Rechnung per E-Mail gilt nicht als E-Rechnung im Sinne des Gesetzes. Eine echte E-Rechnung muss strukturierte, maschinenlesbare Daten enthalten, die der EU-Norm EN 16931 entsprechen. Zulässig sind die Formate XRechnung und ZUGFeRD ab Version 2.x.

Gilt die E-Rechnungspflicht auch für Kleinunternehmer?

Ja, auch Kleinunternehmer nach § 19 UStG sind grundsätzlich von der E-Rechnungspflicht im B2B-Bereich betroffen. Sie müssen E-Rechnungen empfangen können und ab 2028 auch im strukturierten Format versenden. Während der Übergangsphase können sie mit Zustimmung des Empfängers noch andere Formate nutzen.

Was passiert, wenn ich keine E-Rechnungen empfangen kann?

Die Empfangspflicht gilt ohne Ausnahme ab 2025. Unternehmen müssen technisch in der Lage sein, E-Rechnungen zu empfangen und zu verarbeiten. Wer dies nicht kann, riskiert Probleme beim Vorsteuerabzug und bei der ordnungsmäßigen Buchführung. Es ist daher dringend erforderlich, jetzt eine entsprechende Lösung zu implementieren.

Welche Formate sind für E-Rechnungen zugelassen?

In Deutschland sind XRechnung und ZUGFeRD ab Version 2.0.1 (im Profil EN 16931) die gängigen Formate. Beide erfüllen die Anforderungen der europäischen Norm EN 16931. XRechnung ist ein reines XML-Format, während ZUGFeRD ein hybrides Format mit PDF und eingebetteten XML-Daten ist.

Müssen E-Rechnungen digital signiert werden?

Eine elektronische Signatur ist nicht zwingend erforderlich. Das Gesetz verlangt zwar die Echtheit der Herkunft und die Unversehrtheit des Inhalts, diese können aber auch durch andere Verfahren sichergestellt werden. Viele Unternehmen nutzen sichere Übertragungswege oder interne Kontrollsysteme statt einer qualifizierten elektronischen Signatur.

Wie lange müssen E-Rechnungen aufbewahrt werden?

E-Rechnungen unterliegen den gleichen Aufbewahrungsfristen wie Papierrechnungen, in der Regel 10 Jahre. Sie müssen in ihrem ursprünglichen Format (XRechnung oder ZUGFeRD) gespeichert werden und während der gesamten Aufbewahrungsfrist lesbar und unveränderbar sein.

Gilt die E-Rechnungspflicht auch für Rechnungen an Privatkunden?

Nein, die E-Rechnungspflicht gilt nur für B2B-Geschäfte, also Transaktionen zwischen Unternehmen. Rechnungen an Privatkunden (B2C) sind nicht betroffen. Hier können weiterhin Papierrechnungen oder PDF-Rechnungen verwendet werden.

Was kostet die Umstellung auf E-Rechnungen?

Die Kosten variieren je nach Unternehmensgröße und gewählter Lösung. Kleine Betriebe können oft mit kostengünstigen Online-Tools arbeiten, die ab etwa 10–30 Euro monatlich verfügbar sind. Größere Unternehmen investieren möglicherweise in umfangreichere ERP-Erweiterungen. Langfristig spart die E-Rechnung aber Kosten für Porto, Papier und manuelle Arbeit.

Brauche ich für jede E-Rechnung die Zustimmung des Empfängers?

Während der Übergangsphase (2025–2027/2028) benötigen Sie die Zustimmung des Empfängers nur dann, wenn Sie noch alte Formate (PDF, Papier) nutzen möchten. Für echte E-Rechnungen im strukturierten Format ist keine Zustimmung nötig – der Empfänger muss diese akzeptieren. Ab 2028 entfällt die Wahlmöglichkeit komplett.